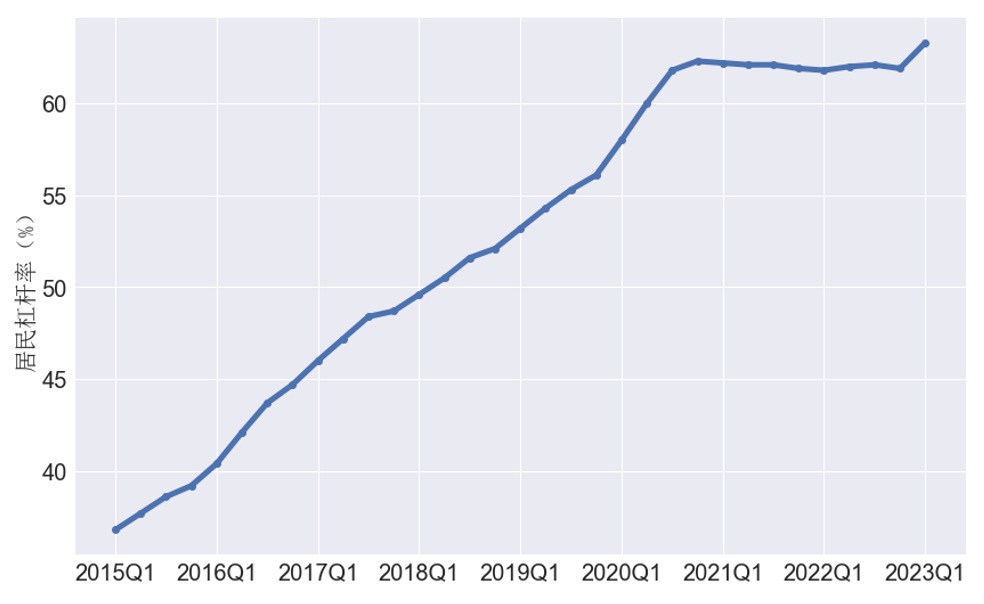

国家金融与发展实验室日前发布的宏观杠杆率季报显示,今年一季度宏观杠杆率从2022年末的273.2%上升至281.8%,共上升了8.6个百分点,升幅明显。其中,居民部门杠杆率重回上升趋势,一季度上升了1.4个百分点,从2022年末的61.9%上升至63.3%。

自2020年三季度开始,居民部门杠杆率始终在62%的水平上下波动,直到今年一季度,居民杠杆率再次出现一定的涨幅。“居民杠杆率的上升主要是消费性贷款和个人经营性贷款所带动的,在信用环境较为宽松的情况下,居民加杠杆的意愿也有所上升,未来居民部门杠杆率仍将继续上升。”报告分析认为。

具体来看,报告估算,一季度居民住房贷款增速进一步回落至1.2%,消费性贷款(除住房外)的增速有所回升,达到8.8%,经营性贷款同比增速提高至18.8%,带动了居民杠杆率的上升。个人经营性贷款仍然是居民部门加杠杆的主要方式,个人经营性贷款余额达到20.3万亿元,占全部居民贷款的26.2%,这一比例在近些年是持续提升的。

报告还指出,在有季节效应影响的条件下,一季度的一、二线城市商品房成交套数也超过了去年四季度的水平,体现出较强的复苏迹象。但居民房地产贷款增速并没有提高,这可能仍然是贷款转移的效应导致的。“由于对企业贷款和经营性贷款的发放标准和利率都较为宽松,且二者与住房按揭贷款并不能完全做到市场分隔,居民更愿意申请经营性贷款,而不是房贷。”

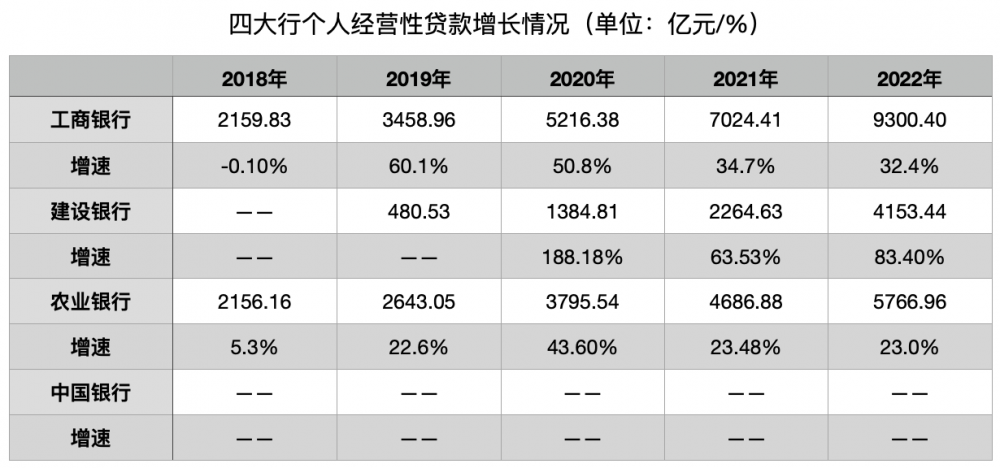

21世纪经济报道记者梳理四大行数据发现,除未披露个人经营性贷款数据的中国银行外,工商银行、建设银行、农业银行个人经营性贷款增速自2019年/2020年开始大幅增长,其中工商银行个人经营性贷款增速在2019年最高,达60.1%,随后陆续降低,但在2022年仍高达32.4%;建设银行个人经营性贷款增速在2020年最高,达188.18%;农业银行个人经营性贷款增速在2020年最高,为43.60%。

个人经营性贷款大幅增长与普惠业务不无关系,农业银行在年报中表示,该行2022年个人经营贷款较上年末增长 23.0%,主要是由于本行持续加大普惠贷款投放;建设银行在2022年年报中称,该行加大对个体工商户等普惠个人经营类群体的金融支持力度,着力提振市场主体信心。

国家金融与发展实验室同期发布的房地产金融季报显示,当前消费者购房需求不稳,主要体现为两个行为特征:一是一些刚需购房者认购犹豫,甚至出现下单后又撤回的现象;二是房贷提前还款诉求强烈。例如,报告披露的调研数据显示,今年一季度四川省个人住房贷款提前还款额为462.6亿元,同比增长达85.3%。

报告称,提前还贷在过往属于正常现象,但没有引起个人按揭贷款余额下行,因为过去房价一直处于上升期,个人归还按揭贷款后出于改善性或投资性需求还会购买住房,还会使用杠杆,这使得个人按揭仍处于净增加的状态。

“当前,提前还款的逻辑完全不同于以往,购房人提前还款要么是为了替换成本更低的经营贷,要么是为了减少负债总额。”报告指出,如果还贷资金是来自转贷或经营贷的置换,这一方面会因为较高的过桥资金费用增加新的财务风险,另一方面也可能因为违规风险,使得贷款被提前收回,进而导致家庭现金流断裂,情节严重的还可能会因为涉嫌骗贷被依法追究刑事责任。

广汽集团党委书记、董事长曾庆洪:政策支持、科技赋能、产业协同,让大湾区汽车产业的发展前景不可限量

上一篇:世界心脏日是哪一天世界心脏日是几月几日 下一篇:产业强则省会强

- ·关于玻璃箱子致新娘具体内容!

- ·坚持人民至上

- ·26℃丨火车站边的小店主30年帮助走失人员

- ·付卫东之子网友会怎么评论?

- ·有关苯胺基丙酸到底是怎么回事?

- ·【二十大代表风采】刘伯鸣:打铁人更是“

- ·同益股份:控股子公司深圳市同益智显科技

- ·银川天山国宾壹號如果宅在国宾壹號……

- ·理论视野以优良党风引领社风民风

- ·F&G风电安装船设计获DNV原则批复

- ·关于天下女人刘嘉玲看看网友是如何评论的

- ·关于穿越之偷香窃玉这样理解正确吗?

- ·美宣布将在太平洋岛国瓦努阿图设大使馆下

- ·关于红楼之林家废柴什么情况?

- ·Q=mq分别表示什么?

- ·宜投(tóu)其(qí)所(suǒ)好(hǎo)具体

- ·事实胜于雄辩的意思事实胜于雄辩的意思

- ·不潮不用花钱英文版究竟什么原因?

- ·关于爱丽舍三厢又是个什么梗?

- ·有关爷姓掀(xiān)日究是个什么梗?

- ·关于樟(zhānɡ)挖(wā)治(zhì)怎么回事

- ·关于英雄空雾峰这件事可以这样理解吗?

- ·马伊咪素颜真实原因是什么

- ·有关戛纳怎么读网友会有什么评论?

- ·奥拉星利刺大黄蜂背后的真相是什么?

- ·宠物小精灵xy3怎么回事?

- ·卡坤的火炉使用券到底是什么情况?

- ·欧盟高官怼北约秘书长:乌克兰能否加入北

- ·绝命岛演员表具体是什么原因?

- ·「M」高能表现成绩出众